美元指数一年来下跌约13%

留学费用一年省几万元 买张机票省几百元 A股哪些行业将受益?

中国人民银行授权中国外汇交易中心公布,2018年1月29日银行间外汇市场人民币汇率中间价为:1美元对人民币6.3267元。相比26日上升169个基点。而美元指数却持续走低,过去一年来,美元指数累计跌幅达到13%左右。

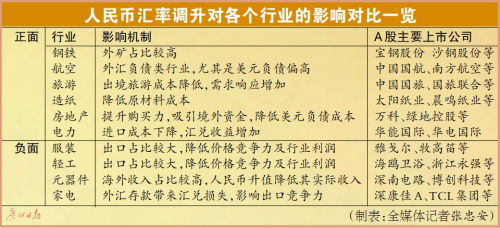

有分析认为,美元走低和人民币汇率中间价调升,将对A股航空、造纸、资源、银行以及旅游等行业龙头公司带来直接利好。也对换汇、留学、旅游、海淘等产生重要影响。但对电子、纺织、家具、汽车、机械、玩具及鞋类等行业企业的利润构成压力。

广州日报全媒体记者 张忠安、井楠

周一人民币兑美元中间价报6.3267,较上一交易日中间价升169个基点。连续七日调升。中间价升至2015年11月2日以来最高。数据显示,汇市出现新的变化,一方面,美元指数不断下降,最低下降到88.416点,相比2017年1月3日的103.82点,累计最大跌幅为14.84%。如果按收盘价计算,2017年以来,美元指数累计下跌约13%。今年以来不到一个月,美元指数再度加速下行,跌幅超过3%。

中金公司分析师刘刚表示,尽管短期来看,美元指数的急速下跌会出现超跌反弹迹象,但从中长期的基本面看,美国和其他经济体之间经济增长和货币政策可能仍将使得美元维持相对弱势。因此,刘刚认为,美元指数可能会进一步下行到87点附近。

相对而言,人民币在进入2018年出现不断调升的走势。有金融机构认为,在宏观基本面趋势稳中向好的背景下,人民币汇率将有望继续偏向乐观。

虽然美元指数走低对A股整体影响并没有明显的规律性,但从行业上看,美元走高将对A股外债负担较重的行业构成一定压力。而美元走弱将提升上市公司的汇兑收益、减轻债务压力,改善业绩预期等,如航空、资源、造纸、银行和旅游等行业。不过,对部分境外业务占比较大、收入却以人民币结算的企业不利,如建筑等。

航空板块:汇率收益力压油价上升

航空行业属于典型的外汇负债类行业,尤其是美元负债,美元指数下行会造成一次性的汇兑收益。因此,2018年油价上涨对航空股的影响偏负面,但汇率影响偏正面。东北证券分析师王晓艳表示,根据航空公司的美元负债和燃油消耗情况初步测算,人民币每波动1%,三大航平均净利润波动在3亿~5亿元。油价每上涨5%,三大航平均净利润损失在4亿~6亿元。

数据显示,2017年以来,国际油价累计上涨了26.38%,而同期人民币对美元中间价累计上涨8.97%。这也意味着 ,三大航空公司因汇率变化带来的收益在26.91亿元~44.85亿元。而油价上涨带来的损失平均在21.10亿元~31.66亿元。如果考虑到国际油价的进一步上涨亦有望触发燃油附加费的征收,可以覆盖70%的燃油成本上升。因此,总体来看,美元指数走低对航空业带来的综合收益高于燃油成本上升的损失。而且美元走低也有望刺激出境游,提升航空公司主营业务需求。

银行板块:投资吸引力上升

人民币汇率向好将增加商业银行资产财富效应,使银行股的债权价值提升,投资吸引力上升。本币升值意味着银行持有大量债权的价值上升。因此,有分析认为,与其他国家银行相比,A股上市银行净资产较高,美元指数走低将提升上市银行的资产价格。而更多的市场人士认为,美元指数持续走低将为A股带来更多的国际资金。

而这些资金主要买入银行等金融股。统计发现,2018年以来,招商银行、工商银行、建设银行、平安银行、兴业银行等银行股均为境外资金北上买入的主要品种。

影响

资源板块:美元标价的公司最受益

采掘、石油化工等资源类上市公司,不仅美元借款占比大,而且对大宗商品进口需求大,美元走弱形成一次性的汇兑收益,降低原材料进口成本。同时,还会通过国际大宗商品价格变化提升企业估值。主要集中在钢铁、石油、造纸等行业。

“人民币汇率波动对资源行业的影响主要体现在三个方面,一是上市公司汇兑损益,这个是无形的,做不做业务都会有的;二是降低进口成本,因为我们很多资源类公司原材料都是进口,比如铁矿石、原油以及其他矿产资源等;第三个利好就通过国际大宗商品价格带来企业资产溢价的提升。”一位券商宏观策略分析师表示。

记者梳理发现,在上游资源行业中,钢铁行业的铁矿石,石油行业的原油等进口比例较高。宝钢股份表示,该公司有较大规模进口铁矿石采购需求,且以美元结算。2016年的铁矿石供应中,国内采购为640万吨,支出人民币为30.52亿元。而国外进口则高达4023万吨,支出人民币147.15亿元。因此,随着美元走低,钢铁公司为进口铁矿石而支出的成本也将大幅缩减。

投资理财:美元相关基金 而今“抄底”或有价值

本次美元的大跌,在过去5年的历史上尚属首次,其原因在于:国际主流金融投资机构对于美国政坛的担忧情绪,使得市场避险需求猛增。不过,美联储仍在推行加息的货币政策,利于美元走稳,且美国经济向暖走势并没有改变。恒生银行、渣打银行分析师都认为,90以下位置,美元指数的进一步走跌空间非常有限,目前已经接近底部,2018年中,会有震荡反弹,高点在93~94位置。

在以上基本面形势下,相对于2017年,2018年的美元投资价值反而增加,其在家庭理财中的受重视程度反而应该增强。首先,美元投资方向的中线银行理财产品、货币基金,目前不妨介入,博取低位美元的反弹获利机会。再者,与美元关联度较大的QDII投资基金、长线美元理财产品,也值得适当配置。

不过,对比2015-2017年,2018年的美元波动幅度、频率都趋向于下降,不利于汇市短线操作,炒汇的投资者不必过于关注美元。

留学换汇:去美国读大学,一年少花3.4万元

5万美元在2017年年初的汇率为6.95,需要34.75万元人民币,而到了本周一,按照最新汇率计算,同样是兑换5万美元,则只需要31.6万元人民币,短短1年多时间,兑换5万美元可以节省3.15万元人民币。出国留学受汇率变化的影响还是很大的。绝大多数国家的留学费用都是用本币计算,并且都是相对固定的。按2017年年初的费用计算,到美国大学本科留学一年学费加生活费5.5万美元,折合38.2万元人民币,但到了2018年初,这个数字就大幅度下行,成了34.8万元人民币。短短一年,父母可以少出3.4万元人民币。

旅游板块:出境游景气有望回升

受美元指数走高等因素影响,2016年至2017年出境游人次同比增速降低至4.3%和5%,相比2015年9.4%的增长率,处于近几年低位。不过,有分析认为,随着美元指数走低,出境游有望持续复苏,行业龙头公司将直接受益。

“签证政策、地缘政治等对目的地游客增速影响很大,但在其他外部条件不变的情况下,如果人民币走强将直接提升人民币购买力,提振出游意愿,提升出境游行业景气度。”一位券商分析师表示。因此,他认为,在美元走低的过程中,出境游将为包括航空、旅游等行业带来更多的业务收入。在A股上市公司中,龙头旅行社规模效应不断扩大,议价能力增强,是美元走低的行业最大受益者。

出境游更省钱,是美元贬值带给普通市民最大的“利市封”。距离去年4月高点(6.95以上),美元兑人民币汇率走跌幅度高达9.1%,去掉换汇的手续费,走跌幅度也在8.9%以上。广州日报全媒体记者从携程网、驴妈妈网上了解到:同是春节期广州飞美国洛杉矶的飞机票,同一家航空公司价格下跌幅度超过了8%,比如常见的6.5折航班,去年价格是6000元,今年价格成了5520元,直降了近500元。往返票价的降价幅度则高达1000元。

而美元贬值,也使得很多与美元指数挂靠(或紧密联系)的货币兑人民币大幅度贬值,比如越南盾、菲律宾比索,而这些货币的所在国家,都是中国人青睐的旅游观光地。比如,1元人民币约能兑换3590越南盾,而在2017年1月,1元人民币只能兑换3277越南盾。